意外吗?美国大幅下修就业数据

当地时间8月21日,美国劳工统计局修订了非农就业数据——在2023年4月至2024年3月统计周期内,美国新增就业岗位比之前预估的减少了81.8万个。

消息一出,谭主注意到,很多媒体在报道这件事时,标题中都使用了感叹号。

但这件事,真的是一个意外事件吗?

顺着这一数据,谭主又往深处挖了挖。

美国的非农就业人数是指私营部门和政府机构的就业人数,它不包括农场工人、私人家庭雇员、业主、非营利组织雇员和现役军人。这部分人占据了创造美国GDP的总人数的80%。

因此,非农就业数据也成了美国经济形势的晴雨表。

而当前,市场对非农就业数据的关注,还有另一层考量——在当前美国高利率的背景下,如果非农就业数据不好看,那就意味着美国经济出现衰退的迹象,那美联储就应该采取降息的措施。

事实上,自2023年7月美联储最后一次加息结束后,市场关于美联储降息的讨论一直就没停过。

而美联储迟迟不降息的理由,正是非农就业数据。

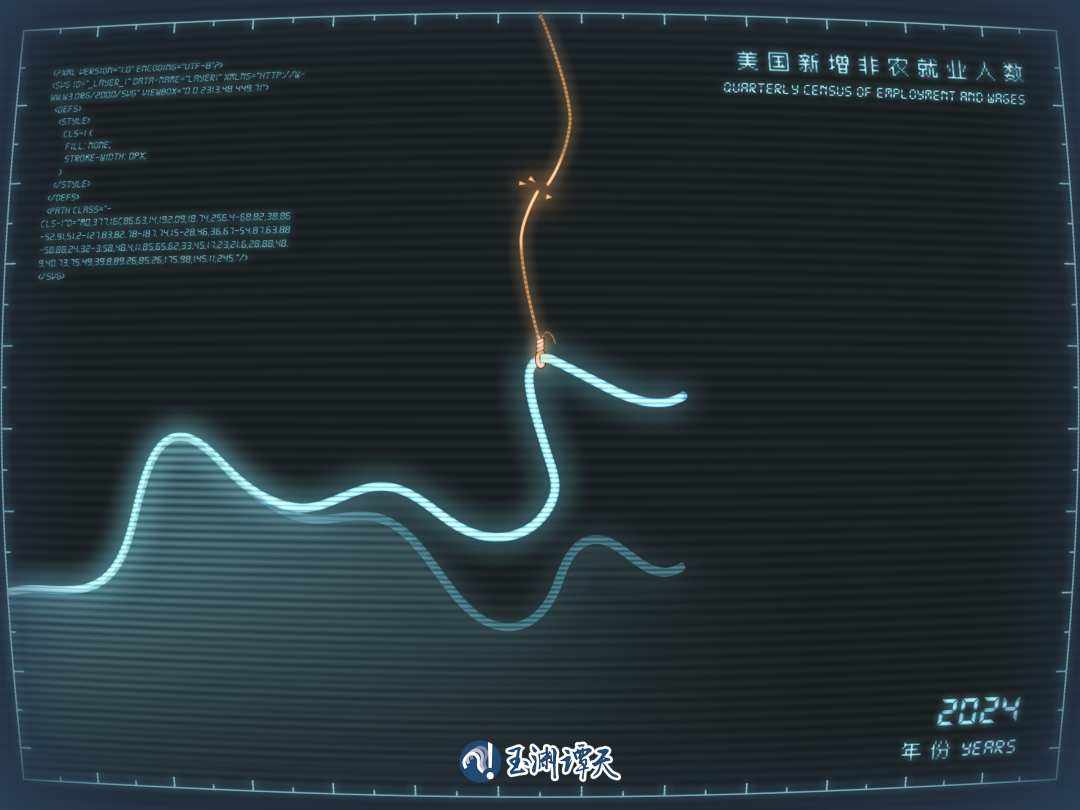

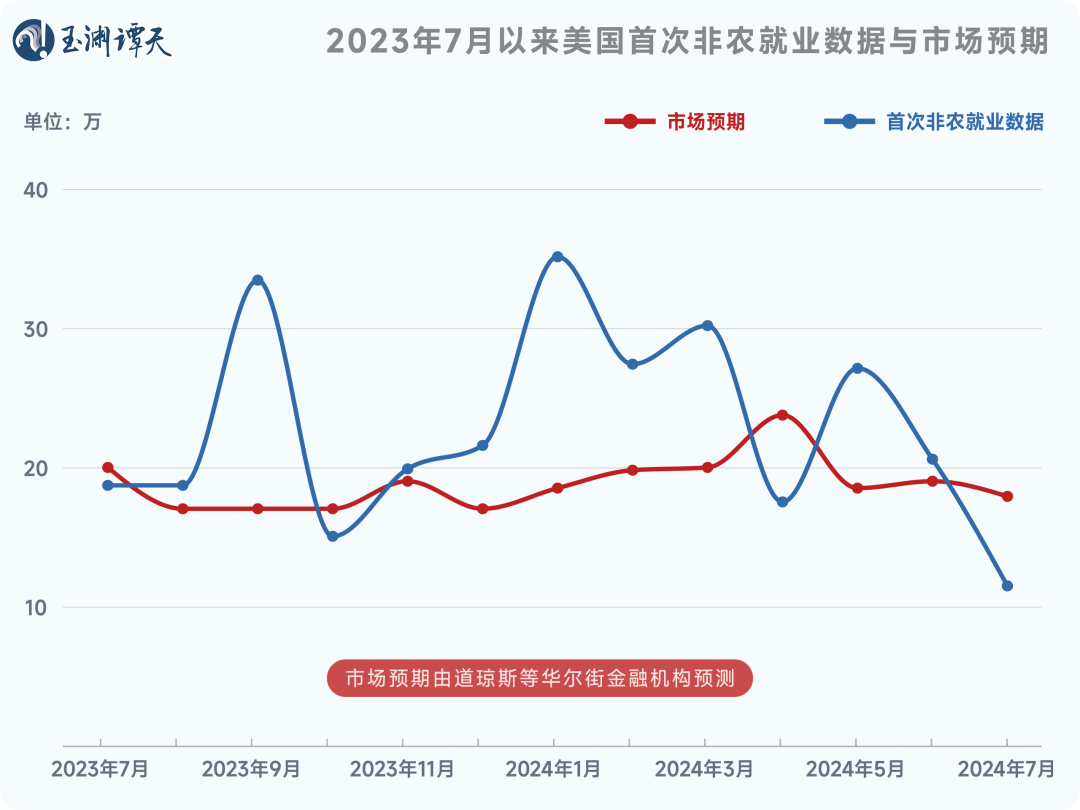

从去年7月到今年6月,美国每月初公布的非农就业数据,基本都大幅高于市场预期。

换句话说就是,加息并没有抑制美国经济的增长,美国就业市场稳定,经济依然稳健。

这也让美联储可以专注于应对通胀,不急于降息。

而对于投资者而言,美国保持高利率,意味着将资金投入美国能够获得更大的收益,那资金也没有理由离开美国,这也给美国的股市等提供了支撑。

但可能很多人没有注意到的是,美国劳工统计局会修正数据。

按照美国劳工统计局的说法,“修订后的估计值包含了最初发布时尚未提供的其他信息,这些信息使修订后的估计值更加准确。”

中国社科院美国研究所经济室主任罗振兴告诉谭主:由于美国劳工统计局的统计系统并不完善,因此看就业数据,需要多维度对照来分析。

谭主统计了下今年以来美国的几次修正公布发现,基本上都是下调。

也就是说,支持美联储不降息政策的这些就业数据,是有误差的。

中国建设银行研究院高级专家余翔就关注到了这样的趋势。余翔写过一篇名为《美国亮眼经济数据背后的隐秘现实》的文章,他在文章中写道:2023年以来,美国官方多次大幅下调先前公布的就业数据——首次公布的数据一般都特别靓丽,随后美联储进行加息操作,之后美国官方会“向下”修正一两次。

余翔认为,这些就业数据某种程度上在“引导”市场,是“管理”预期的“操弄”。

而美国之所以能完成这样的操弄,是因为非农就业数据的首次公布和后续的修正,中间有个“时间差”。

一般来说,美国非农就业数据是在每月的第一个星期五公布,在接下来的两个月中,美国劳工统计局会对这一数据进行两次修正。

美联储议息会议,通常会参考当月首次公布的数据。我们刚才提到过,这个数据,基本都是“高于市场预期”,这自然能够稳住外界对于美国经济的看法。

而市场和媒体更为关注的,也都是首次发布的数据,至于随后的修正,关注度会骤减。

也就是说,这种统计方法中的“时间差”,客观上成为了美联储营造不降息叙事的手段。

而美联储不单单用就业数据这一种方式打“时间差”。

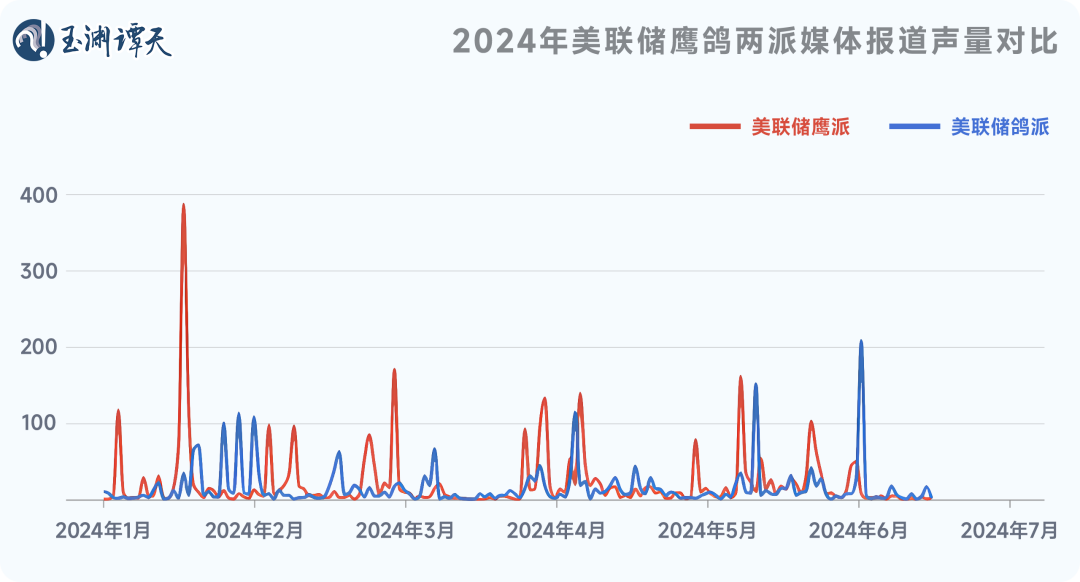

今年,关于是否降息,美联储内部一直在释放混乱的信号。

谭主利用数据手段统计了美联储内部坚持不降息的“鹰派”和认为可以降息的“鸽派”相关的报道数量,可以明显看出,两派在不断交错释放信号,形成了明显的错峰。

这就给外界形成了一种在“降”与“不降”之间反复横跳的印象,市场也就越来越摸不准美联储的动向。

那么,什么时候释放“降”的信号,什么时候又释放“不降”的信号呢?这就要结合美国国内的事情,一起来分析。

我们把时间线拉长,可以看得更清楚一些。

去年,美媒针对“降息”有过三轮报道高峰——3月、6月和9月。

而在这三个月,美国分别发生了哪三件事呢?

去年3月的银行危机,去年6月劳动力市场降温,去年9月美国政府债务突破33万亿美元大关。

降息,都能在不同程度上解决这些问题。而诸多的报道,也在形成外界对于美联储的降息预期。但结果,还是没降。

美联储迟迟不降息,背后有什么考量呢?

余翔表示:在全球产业链和供应链尚未完全恢复的背景下,美国如何持续获得大量资本流入?高利率政策已成为美国吸引逐利资本的重要手段,并通过此举营造出制造业资本回流的表象。

追踪美联储这一轮加息周期可以发现,美联储加息的节奏直接影响着全球资本对新兴市场的配置。2022年新兴市场仅吸引337亿美元资金净流入,远远低于2021年的3796亿美元,降幅逾90%。

但当进入2023年,随着市场预期美联储利率即将见顶,资本又开始向新兴市场流动。

这些钱原路返回,并不是美国想要看到的情形。只要美联储“多坚持”一天,就能拖延这些资本晚回流一天。

美国能坚持,而那些跟随美国加息的国家,却很难坚持得住。

以往,欧洲货币政策一般会跟随美国,而今年6月,欧洲央行却率先降息。

这背后,是欧洲的经济状况表明,欧洲经济已经无法承受加息带来的影响,欧洲,到了降息的时候。

加息让欧洲在内需不振的同时,对外出口还严重承压。重重压力之下,欧元区经济增长极度低迷,2023年第四季度环比增速为零。今年一季度,欧元区GDP环比增长初值也仅为0.3%。

而降息,能让欧元的流动性增加,有利于降低投资和借贷成本、增加出口,缓解欧洲经济的燃眉之急。

这场“分道扬镳”背后折射出的更深层问题是,美国这两年选择的经济增长模式,已经很难给跟其发展水平和条件相像的发达经济体提供一种方向和参考了。换言之,其他发达经济体再在货币政策上依照惯性跟随美联储,已经无法实现自身经济的稳定了。

国家发展改革委对外经济研究所室主任金瑞庭告诉谭主:这意味着美联储作为全球货币政策之“锚”的定位,正在弱化和动摇。

而现在,支持美国坚持不降息的数据,也出现了问题。

这个月初,美国劳工统计局公布了7月新增非农就业人数,为11.4万人,比市场预期低了近40%。

就在数据公布当天,美元指数跌到近半年来的新低,美股三大指数也大幅下跌,连带着包括日本股市在内的亚洲股市也出现暴跌。

当时,不少机构和经济学家就表示,美国经济已经陷入了衰退。

现在,美国官方又下修了就业数据。

而这次报告的数据来源是各州的失业保险税记录,与之前的月度就业数据相比,这个数据相对滞后,但也更能反映美国客观的经济状况。

美联储降息,似乎已经“迫在眉睫”。

货币政策,本来就是根据本国国内的经济情况调整的。但美国利用美元的优势地位,将自己货币政策的溢出效应作为“收割”全球的手段。

为了阻止资金回流新兴市场,美国的数据发布成了配合货币政策的“工具”,从这个角度讲,这次的下调不是意外,而是必然。

只是,任何事情都需要尊重基本的规律,抱着“收割”别人的目的,最终的结果,可能是引火烧身。