大行已审批贷款超千亿元!城市房地产融资协调机制加紧推进

21世纪经济报道记者 杨希 北京报道

城市房地产融资协调机制(下称“协调机制”)落地已经“满月”,商业银行进展如何?

今年1月,住房和城乡建设部、国家金融监督管理总局联合下发《关于建立城市房地产融资协调机制的通知》(下称“《通知》”),并召开专题会议部署相关工作。

包括六大行和多家股份行在内的商业银行正加紧推进协调机制落地。据21世纪经济报道记者不完全统计,已实现首笔贷款投放的省市包括了重庆、安徽、浙江、广西、陕西、江苏、新疆、北京、福建、河南、贵州等。此外记者根据三家国有大行主动公开数据计算得出,已经审批相关贷款超过1000亿元。另据住房和城乡建设部、金融监管总局数据,截至1月底,26个省份170个城市已建立城市房地产融资协调机制,提出第一批房地产项目“白名单”并推送给商业银行,涉及房地产项目3218个。

国盛证券分析认为,协调机制正加速落地,主要针对民营及混合所有制房企的项目,一定程度缓解房企现金流压力。具体而言,协调机制从项目维度予以支持,将一定程度区分集团公司债务与项目公司开发运营风险、缓解房企现金流压力;另一方面,也将降低项目停工风险,维护购房者权益、提升购房者信心。

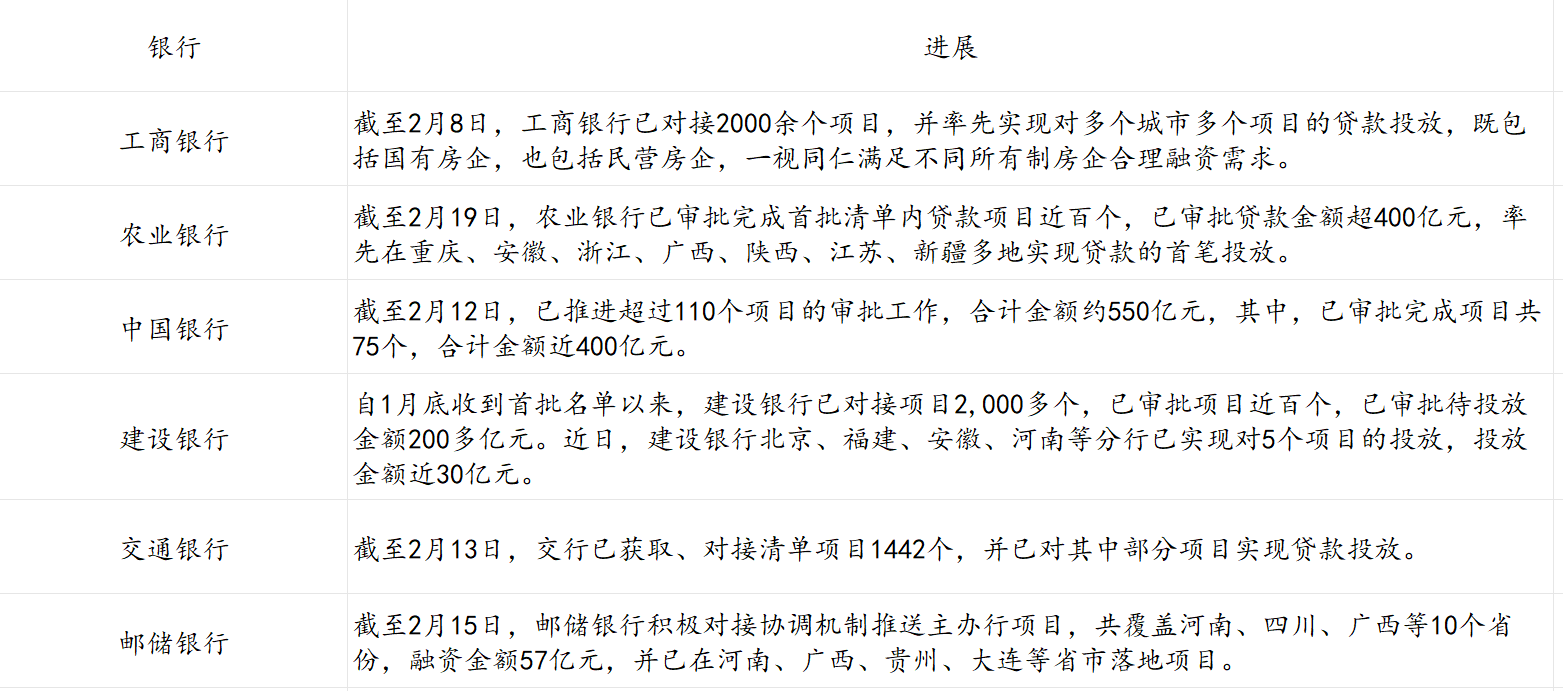

协调机制加紧落地甲辰年春节前后,有关商业银行加紧推进协调机制落地的信息持续释出。从参与机构来看,包括六大行和多家股份行在内均有表态;从数据来看,其中多数银行已开展项目对接和审批,部分银行已形成实际投放。

六大行中,建设银行行动最早,于2月7日由副行长王兵主持召开落实城市房地产融资协调机制推进会,研究部署推进落实城市房地产融资协调机制工作。2月13日,建设银行称已对接项目2,000多个,已审批项目近百个。

工商银行公布,截至2月8日,该行已对接2000余个项目,并率先实现对多个城市多个项目的贷款投放。工商银行明确,实现投放的项目中既包括国有房企,也包括民营房企。随后的2月12日,中国银行称,该行已推进超过110个项目的审批工作,合计金额约550亿元,其中,已审批完成项目共75个,合计金额近400亿元。

截至2月13日,交行已获取、对接清单项目1442个,并已对其中部分项目实现贷款投放。邮储银行2月15日发布消息称,截至目前,邮储银行积极对接协调机制推送主办行项目,共覆盖河南、四川、广西等10个省份,融资金额57亿元。截至2月19日,农业银行已审批完成首批清单内贷款项目近百个,已审批贷款金额超400亿元。

据记者初步计算,目前,明确对外披露已审批项目金额的三家大行,已审批贷款金额已超过1000亿元。

从授信规模和项目投放情况来看,已实现首笔贷款投放的省市包括了重庆、安徽、浙江、广西、陕西、江苏、新疆、北京、福建、河南、贵州等地。

股份行同样在行动。截至2月9日,中信银行表示共获取协调机制推送项目872个;光大银行表示共获取项目名单2622个,对符合条件的项目给予资源保障,建立绿色通道,已获批名单内项目20个,授信金额107.5亿元,贷款余额50.14亿元,助力协调机制高效运转。

渤海银行对记者表示,截至2月18日该行各级分行均已成立专项工作小组,积极与区域协调机制对接,已收到白名单项目1405个,涉及融资需求4862.74亿元。名单内的项目目前已有多个项目进入审批阶段。

各地“白名单”持续公布根据前述《通知》,各地级及以上城市建立由城市政府分管住房城乡建设的负责同志担任组长,属地住房城乡建设部门、金融监管总局派出机构等为成员单位的协调机制。

据悉,协调机制要定期组织各方会商,及时研判本地房地产市场形势和房地产融资需求,协调解决房地产融资中存在的困难和问题。搭建政银企沟通平台,推动房地产开发企业和金融机构精准对接。保障金融机构合法权益,指导金融机构与房地产开发企业平等协商,按照市场化、法治化原则自主决策和实施。

协调机制通过筛选确定支持对象,根据房地产项目的开发建设情况及项目开发企业资质、信用、财务等情况,按照公平公正原则,提出可以给予融资支持的房地产项目名单,向本行政区域内金融机构推送。同时,对存在重大违法违规行为、逃废金融债务等问题的房地产开发企业和项目,要提示金融机构审慎开展授信。

目前来看,各商业银行主要采取建立专门的工作小组或工作专班形式,自上而下推进部署落地。

譬如,建设银行在总行、一级分行和建立协调机制的城市行分别成立了专门的工作小组。各地分行主动对接,将项目表格化、清单化管理,对合格项目“一户一策”制定方案,确定项目负责人,及时满足项目融资需求。中信银行37家分行、各二级分行已分别成立由“一把手”行长为组长的专项小组,与各省级、辖内各地级及以上城市协调机制实现了直接对接,积极参与协调机制组织的各方会商。

与此同时,各地房地产项目“白名单”的数量也在陆续披露中。

据湖南日报,截至2月17日,湖南全省14个市州均已建立房地产融资协调机制,纳入“白名单”项目共576个,当前已有24个项目获得银行新增融资16.48亿元。

据安徽日报,合肥市通过国家信息平台上报的首批26个“白名单”项目,已获得农业银行、交通银行、建设银行、中国银行、工商银行等银行积极支持。目前,已审批授信约17.8亿元,贷款实际已下发至项目1.6亿元。

有利于精准支持项目建设工商银行公号发文显示,分析来看,协调机制以城市为单元,以项目为载体,实行贷款资金封闭管理,支持项目建设。协调机制的建立,有利于政银企多方同向发力,有利于增强银企互信,有利于回归项目融资本源,有利于银行有效防控风险,更有利于精准支持项目建设,防范在建项目停工、逾期交付,切实维护购房人合法权益,有效打消购房人顾虑,提振市场信心。

从已落地实现的项目投放情况来看,各行的资金支持重点聚焦房地产项目的合理融资需求。

譬如成都空港兴城东升街道48亩项目是中信银行成都分行的存量项目,前期已投放金额1.2亿元。该行在协调机制的牵头下,详细分析项目进展、制定资金封闭管理计划,为项目新增投放0.35亿元开发贷款专项用于发放农民工工资,缓解了项目节前的支付压力。

中国银行云南省分行成功牵头落地了云南省协调机制下首笔银团贷款,为昆明市协调机制首批项目清单内的云南华泽置业有限公司“华翠文苑”房地产项目提供融资3100万元。在去年末作为项目牵头行完成8亿元银团贷款整体审批的基础上,云南中行对项目春节前的工程款和农民工工资支付需求,积极协调银团成员行贷款发放规模,于1月30日促成银团贷款投放落地。

在河南,工商银行运用协调机制中区分集团风险与单一项目风险的有利政策,在获取协调机制项目清单后,工行郑州分行在协调机制成员单位支持下,完成了对某民营集团郑州住宅项目的评审、抵押及监管账户开立工作,在有效落实项目资金封闭管理的前提下,实现新增开发贷款投放6000万元,满足了正常在建项目的合理融资需求。

据住房和城乡建设部、金融监管总局于2月7日对外发布的数据,截至1月底,26个省份170个城市已建立城市房地产融资协调机制,提出第一批房地产项目“白名单”并推送给商业银行,涉及房地产项目3218个。商业银行接到名单后,按规程审查项目,已向27个城市83个项目发放贷款共178.6亿元。据了解,第一批房地产项目名单中,84%的项目属于民营房企和混合所有制房企开发的项目。

多家银行在发文中表示,将坚决落实好监管导向,用好各项支持政策,加大资源保障和政策倾斜力度,将协调机制的对接推动工作落实落细,全力推进“三大工程”,尽力满足房地产项目合理融资需求,助力实现房地产市场平稳健康发展,促进金融与房地产良性循环。

值得关注的是,2月19日,住房城乡建设部有关负责人在人民日报“政策问答·2024年中国经济这么干”有关文章中表示,在积极支持房地产市场平稳健康发展方面,2024年将持续抓好保交楼保民生保稳定工作,加强预售资金监管,防止出现新的交付风险;会同国家金融监督管理总局,指导地方建立城市房地产融资协调机制,协调解决房地产融资中存在的困难和问题;落实房企总部所在城市政府和项目公司所在城市政府责任,坚决追回被抽调的预售资金。可以预见的是,协调机制将是年内统筹化解房地产风险工作中的重要一环。